注册制下,该如何选择上市板块

——创业板、科创板还是新三板(精选层)?

2020年6月2日

2020年4月27日,创业板注册制改革正式拉开,同时4月27日股转公司开始接收公开发行于精选层挂牌申请文件,新三板小IPO也正式开启。

“注册制”这一个关键词引发了科创板、创业板、精选层这三个不同板块市场的共鸣。对于拟上市公司而言,上市可选项增加了,该如何选择最适合的上市板块呢?

一、注册制来了,想上就能上?

上市难易程度的核心不在于门槛高低,而是门缝宽窄。创业板原上市标准是两年1000万元净利润,而实际执行的隐性标准是一年5000万。从监管审核的角度,企业规模大,相对风险小。从投行的角度,企业规模大,IPO成功概率高;另外融资额大,券商收益也高。所以既然数量有限,监管部门和中介机构都会优先选择规模较大的企业。如果偶尔有净利润两三千万企业IPO,都属于“惊爆”新闻。

从上图可以看出,虽然经历过多次发行制度改革,但每年IPO数量基本都维持在100-300家之间。即便科创板注册制推出后,科创板审核速度加快,但仅是挤压了其他板块的IPO数量。当时推出注册制的科创板时,很多公司就觉得自己很快就能IPO。实际上11个月来科创板仅上市100家,科创板堰塞湖已经毫无悬念的出现了。

即使创业板实施注册制了,大概率仍要控制上市节奏,据预测,未来两年,IPO数量也许能扩容到每年300-400家,加上精选层100家。如果再大扩容,A股又会重蹈扩容-大跌-减速甚至停发覆辙。所以,对于一般中小企业而言,除非特殊行业,4000万以下的企业IPO上市之路依然漫长。

二、IPO审核速度将加快?

据公开数据分析,2019年1月至今,创业板从申报到上市平均为600天。

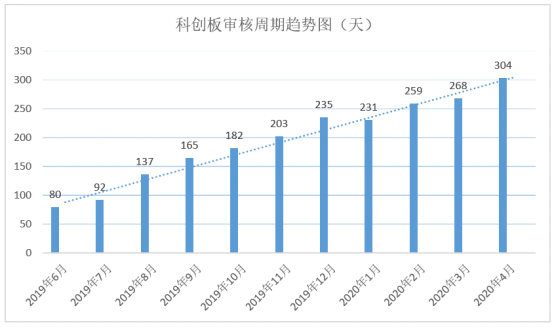

科创板审核周期明显较快,从申报到注册的时间,首批25家平均为109天,之后是平均228天。而随着科创板申报的企业增多,科创板公司审核周期从最初的80天,到现在是304天。

另外,据统计,目前创业板排队企业共计197家,深交所或许先等待消化存量企业。有消息称,或许可以同时接受新企业申报,有没有机会后来者居上、弯道超车,尚不能确定。相信随着创业板注册制落地后,会有大量的企业蜂拥而至。考虑A股市场一旦扩容就会大幅下调,一下跌会引发更多的问题,所以创业板大概率仍会控制发行节奏,新的堰塞湖会重现。审核速度仍会走低,所以要做好持久战的心里准备。

三、各板块上市条件对比

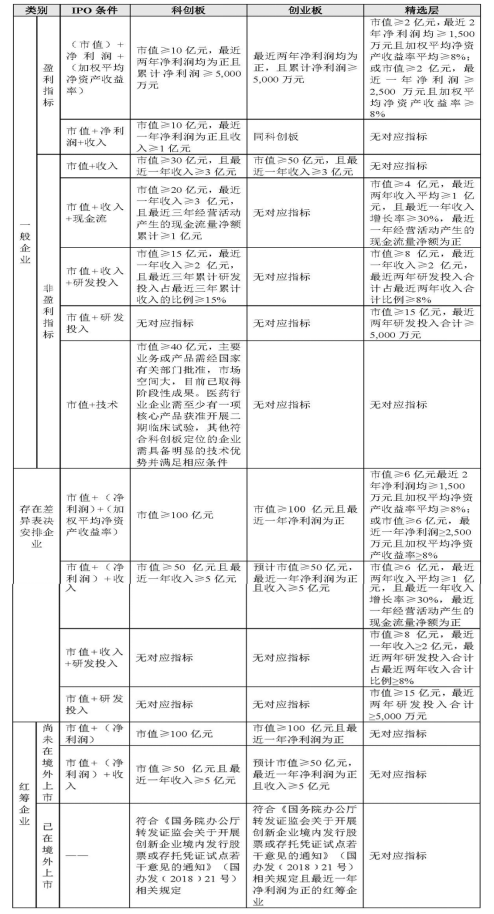

(一)财务指标要求

a) 相比精选层,科创板、创业板对于企业的市值、净利润、收入等设置更高的门槛;

b) 相比创业板,科创板和精选层都增设了“研发投入”指标;

c) 红筹企业或存在差异表决安排企业,创业板均要求净利润为正,而科创板未对是否盈利作出要求,精选层针对红筹企业尚无对应规定。

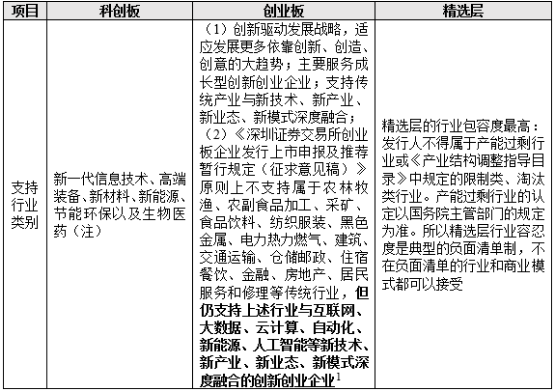

(二)支持鼓励行业

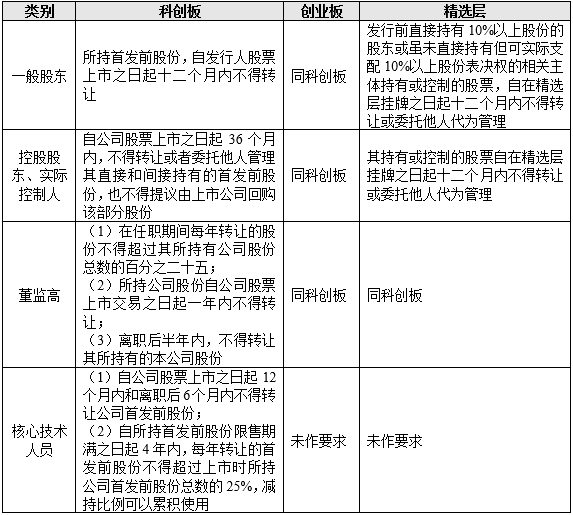

(三)股份锁定期

注册制下的科创板和创业板关于股东所持首发前公司股票的锁定期限基本一致,科创板对于核心技术人员的所持首发前公司股票的锁定期限有特别的要求;

精选层对于股东所持首发前公司股票的锁定期限的要求更为宽松,公司控股股东、实际控制人所持首发前公司股票仅要求锁定12个月。

(四)审核时限

从上表可见,注册制下的科创板与创业板审核及问询回复周期一般不超过6个月,精选层审核时限相对较短预计为3~4个月。

(五)股票估值

从上述表格来看,科创板上市公司的市盈率最高也即科创板估值最高,其次是创业板及新三板。从交易活跃度上来看,科创板与创业板交易活跃度比较高,新三板创新层挂牌公司股票交易活跃度比较低。当然,目前受注册制与非注册制、板块企业定位、板块企业数量、板块新鲜度等因素的影响,科创板企业平均市盈率明显高于创业板,但长期来看将会进一步趋同。

(六)交易机制

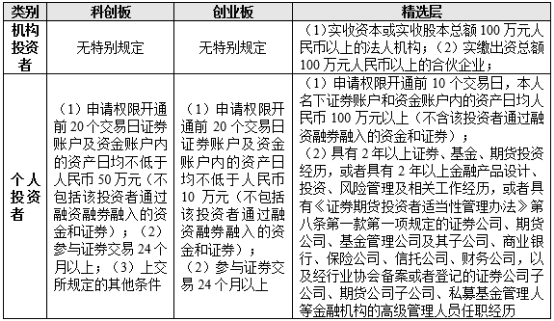

1.投资者门槛

2.涨跌幅

从上述规则对比,我们可以看出,新三板的投资者门槛最高,对应的风险也最高。注册制下创业板和科创板股价涨跌幅限制保持一致,股票上市后的前5个交易日均不设价格涨跌幅限制,对股票竞价交易实行价格涨跌幅限制,涨跌幅比例为20%,而新三板精选层涨跌幅限制比例为30%。整体而言,创业板、精选层及科创板都已相对放开,有利于不同风险偏好的投资者进场。

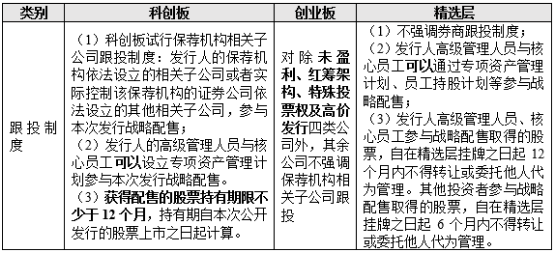

(七)跟投制度

从上述表格,我们可以看出,科创板对于保荐机构相关子公司的跟投要求最为严格,而创业板仅要求对未盈利、红筹架构、特殊投票权及高价发行四类公司实施跟投制度,精选层则进一步放宽,未对保荐机构跟投进行强制性规定。此外,从跟投获得配售股票的锁定期来看,科创板要求锁定12个月,注册制改革后的创业板预计会与科创板保持一致,而精选层则设置较为宽松的锁定期要求即仅要求发行人高级管理人员、核心员工参与战略配售取得的股票锁定期为12个月,其他投资者参与战略配售取得的股票锁定期为6个人月。

四、该如何选择?

①看相应版块的行业定位

在企业同时满足科创板、创业板相关条件情况下,建议重点考虑是否符合相应板块的行业定位。

科创板强调的是“科技”,定位于服务“硬科技”类企业。目前主要面向新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等六大领域的高新技术产业和战略性新兴产业的科技创新企业。

创业板强调的是“创新”,主要针对“软科技”,注重能实现高增长但偏传统行业的企业,支持传统产业与新技术、新产业、新业态、新模式深度融合的企业,行业属性上采用负面清单制。

②尚未盈利创新型企业

对于暂时收入较少、尚未盈利的创新类企业而言,创业板并非最佳选择。相比创业板,科创板和精选层都增设了“研发投入”指标,该类创新类企业如满足“市值+研发投入+(收入)”指标的,可以考虑申请在科创板上市或精选层挂牌。

③红筹企业或存在表决权差异的企业

创业板对红筹或差异表决权企业的相关入门条件均要求最近一年净利润为正,而科创板未有此要求,科创板对于红筹企业或存在差异表决安排的企业包容性相对更高,因此尚未盈利的红筹或差异表决权企业而言,科创板将是更理想的上市板块。

④暂时达不到创业板和科创板条件的企业对于暂时无法达到创业板、科创板上市门槛的企业,可将精选层作为目标。

根据《关于全国中小企业股份转让系统挂牌公司转板上市的指导意见(征求意见稿)》,在新三板精选层挂牌满一年,且符合《证券法》上市条件和交易所相关规定的企业,可以申请转板至上交所科创板或深交所创业板上市。随着企业成长壮大,满足相应上市门槛后企业可以选择转板上市。

综上,科创板、创业板、新三板的注册制改革都是我国多层次资本市场的不断丰富完善的重要举措,期待未来三个板块推动形成各有侧重、相互补充的适度竞争格局,进一步丰富资本市场容纳性、提升资本市场服务实体经济的能力。